光大期货:3月12日有色金属日报

- 国际

- 2025-03-12 09:45:18

- 2

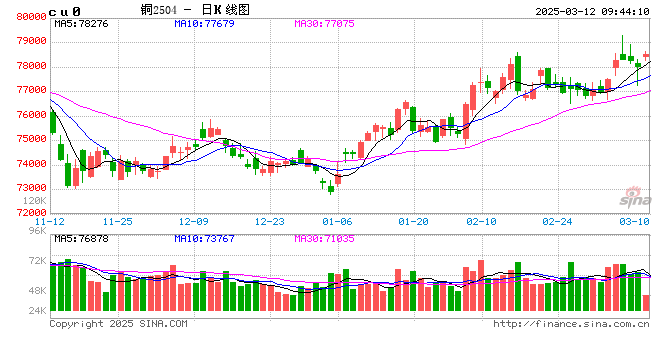

铜:

隔夜LME铜震荡走高,上涨1.96%至9679美元/吨;沪铜主力上涨0.91%至78500元/吨;国内现货进口窗口关闭,出现较大亏损。宏观方面,海外方面,美国1月JOLTS职位空缺774万人,高于预期的760万人,12月前值从760万人修正为751万人,数据展现了美劳动力市场的韧性。美国总统特朗普威胁,周三将针对从进口自加拿大的钢铝关税升至50%,但随后白宫贸易顾问称,周三不会对加拿大钢铝产品征收50%的关税。美关税政策的摇摆动摇投资者对美经济前景的信心,美股冲高后最终回落,美元保持偏弱走势。国内方面,金融市场保持稳定提振市场信心。库存方面,LME库存下降9150吨至244175吨;Comex库存增加316.61吨至84206.65吨;SHFE铜仓单下降4891吨至151703吨;BC铜仓单下降505至18167吨。需求方面,终端线缆订单增量仍显不足,高铜价抑制了部分下游企业的下单意愿。特朗普表示经济不会陷入衰退,但并不过多关注美股抛售,昨晚美加贸易争端加剧,美股最终冲高回落,但也一度带动市场风险偏好,美元保持偏弱下铜价实现反弹。此前提到要关注上半年美国衰退预期定价是否优先于国内经济修复预期,如此对铜价而言,国内基本面也仅能起到“锦上添花”的作用,海外宏观情绪则主导铜价,铜价仍保持低波动运行,价格也较难摆脱目前的震荡区间,但近期市场热议小金属涨价的情绪或传导至有色端,需要注意。

镍&不锈钢:

隔夜LME镍涨0.46%报16480美元/吨,沪镍跌0.29%报132240元/吨。库存方面,昨日LME镍库存增加1482吨至199308吨,国内 SHFE 仓单减少59吨至26651吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水下跌50元/吨至-150元/吨。消息面,3月11日,印尼矿业协会敦促政府重新考虑提高矿业产品矿产资源使用费的计划,目前矿企在应对运营成本上升和现金流紧张等问题上已经处境艰难。镍矿方面,周度印尼镍矿内贸价格仍延续上涨态势,升水也有小幅上涨至19-21美元/湿吨。不锈钢产业链,原材料成交价格仍小幅增加,同时偏强运行的镍价带动不锈钢价格表现较强,但不锈钢库存消化较慢,特别是仓单库存压力明显,且3月产量预计环比明显增加,导致价格短期因为成本端扰动走强,但中期又有过剩压力。新能源方面,钴的价格扰动带动原料价格走强,三元前驱体需求环比亦有增加,而硫酸镍利润倒挂仍然存在,成本上移叠加需求好转或将带动硫酸镍价格上涨。一级镍方面,尽管3月供应预计环比增加,过剩格局不改,但近期国内持续去库,海外延续累库。综合来看,海外市场扰动之下,包括镍矿及其他产业链原料价格上涨,以及一级镍国内持续去库的表现来看,市场情绪仍然较热,短期价格仍有偏强运行的可能,警惕持仓扰动,中期需要注意需求所带来的负反馈。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2505收于3196元/吨,涨幅0.09%,持仓增仓3555手至20万手。沪铝震荡偏强,隔夜AL2504收于20830元/吨,涨幅0.36%。持仓增仓1411手至17.3万手。现货方面,SMM氧化铝价格继续回调至3357元/吨。铝锭现货贴水扩至50元/吨,佛山A00报价回涨至20700元/吨,对无锡A00贴水30元/吨,下游铝棒加工费包头河南临沂持稳,新疆无锡南昌广东上调20-80元/吨;铝杆1A60加工费持稳,6/8系加工费上调50元/吨,低碳铝杆加工费下调58元/吨。氧化铝增减产并行,短期供给高位释放,暂无超预期新增量级,开始止跌企稳、窄幅盘整;金三周期铝锭出现去库拐点,进一步早于市场预期。光伏抢装热度旺盛,以旧换新政策带动板带箔增量明显,预计铝价延续偏强走势。

锡:

沪锡主力涨0.35%,报263410元/吨,锡期货仓单6822吨,较前一日增加43吨。LME锡涨1.44%,报33160美元/吨。锡库存3720吨,增加5吨。现货市场,对2503云锡升水700-1000元/吨,交割升水200-600元/吨,小牌贴水300元/吨到平水,进口贴水700-800元/吨。价差方面,04-05价差-430元/吨,05-06价差-10元/吨,沪伦比7.94。国内消费电子需求有以旧换新补贴托底,增量方面有AI需求以及光伏上半年抢装机需求推动,并且铅酸蓄电池3月为消费旺季,大型企业开工接近满产,总体锡需求现实以及预期均较强。供应端虽然有佤邦复产预期,但考虑实际矿的释放量要到下半年,上半年冶炼端供应难以放量,综合以上锡基本面良好,建议逢低买入。上周LME投资基金锡净多头寸续增,但增仓幅度放缓,净多持仓仅小幅增加61手。

锌:

沪锌主力涨0.89%,报23920元/吨,锌期货仓单16657吨,较前一日增加1721吨。LME锌涨2.65%,报2920.0美元/吨,锌库存161825吨,增加1725吨。现货市场,上海0#锌对2504合约升水20-50元/吨,对均价升水20-30元/吨;广东0#锌对沪锌2504合约升水10元/吨,粤市较沪市平水;天津0#锌对沪锌2504合约贴水30到升水40元/吨,津市较沪市贴水20元/吨。价差方面,04-05价差+40元/吨,05-06价差+100元/吨,沪伦比8.19。锌基本面依然偏空,维持空配建议。昨日LME注销仓单比例回到41%附近,0-3 premium上调8.05美元/吨至-29.05美元/吨,缩窄仍慢。仓单单一持有比例维持在40-49%,cash和tomorrow头寸单一持有也在40-49%,短期调期或有继续缩窄的可能性,关注注销仓单比例是否有继续走高迹象。另外,上周LME投资基金重新加回前一周减掉的净多头寸,显示海外对锌价看涨情绪并未消散。

工业硅&多晶硅:

11日多晶硅震荡偏强,主力2506收于44150元/吨,日内涨幅0.32%,持仓增仓153手至24000手;SMM多晶硅N型硅料价格42000元/吨,现货对主力贴水扩至2150元/吨。工业硅震荡偏弱,主力2505收于9985元/吨,日内跌幅0.84%,持仓减仓3341手至26.7万手。百川工业硅现货参考价11045元/吨,较上一交易日下调35元/吨。最低交割品#553价格降至10050元/吨,现货贴水收至70元/吨。终端光伏抢装热度较高,晶硅端规模性复产短期难以实现,需求正反馈难以传导至工业硅,叠加仓单积累持续施压盘面,工业硅当前仍未见底,预计延续弱势探底运行。需求渐增后晶硅处于缓慢去库存状态,下游价格提涨有望带动晶硅延续偏强走势,与工业硅表现持续分歧。

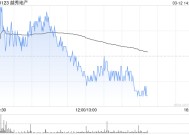

碳酸锂:

昨日碳酸锂期货2505合约跌0.18%至75960元/吨。现货价格方面,电池级碳酸锂平均价下跌150元/吨至74900元/吨,工业级碳酸锂下跌150元/吨至72950元/吨,电池级氢氧化锂(粗颗粒)下跌50元/吨至69950元/吨,电池级氢氧化锂(微粉)下跌50元/吨至75150元/吨。仓单方面,昨日仓单库减少546吨至38022吨。消息面,昨日锂盐拍卖120吨成交价75400元/吨,60吨成交价75200元/吨;4000吨2.5%宜春钽铌矿锂云母精矿成交价2260元/吨;据mysteel,2025年3月3日-3月9日Mysteel澳洲锂精矿发运总量4.9万吨,环比下降13.3万吨,下降原因主要系当前发运周期内仅有一艘轮船在班伯里港口发运。供应端,周度产量环比小幅增加至1.86万吨,其中锂辉石提锂环比下降,云母和回收增量相对明显,盐湖提锂小幅增加,3月总供应随着企业复产和产能爬坡实现日均环比增加14%;下游需求3月明显增加,磷酸铁锂+三元材料日均消耗碳酸锂环比增加7%;库存方面,周度库存环比延续增加,结构上看,上中下游均有增加。拍卖价格依旧偏强,短期下方7.5万元/吨支撑相对较强,未有明确扰动事件,短期追空有风险。3月整体过剩压力增加,长协比例有所抬升,下游采购活跃度降低,仍可关注中期逢高沽空机会。

有话要说...